配当金にかかるコスト(税金)をコントロールする

株式投資をしていると配当金が入金される前に税金が源泉徴収されています。

正確には源泉徴収ありの特定口座の場合、所得税が15.315%と住民税が5%の合計20.315%源泉徴収されます。

源泉徴収されると収支や税金の計算をしなくて済みますので、確定申告等の手間が省略できるという面があります。一方、確定申告をしなくてよいので源泉徴収されている税金に対して無関心になります。

でも実は所得等によっては「配当控除」を確定申告することで配当金における税金が5%〜15%戻ってきます。

株式投資のリターンを増やすために、コストは少ないのに越したことありません。

コストは『手数料』だけなく、『税金』もコストです。

税金は払うべきものは払い、払う必要がないものは払わないことです。コスト一つでみると僅かにみえるものでもチリ積もで将来のリターンへの影響は大きくなります。

そのためには、少しのアンテナと知識と取り組む気力が必要です。

因みに私はFPの勉強をしましたので、そのアンテナのおかげで「配当控除」って何かあったなと引っかかってきます。

完璧に記憶してなくても配当金の税金って何かあったなと引っ掛ればいいと思います。引っ掛かればあとは再度ささっと調べるだけで理解できます。

では「配当金における税金が戻ってくる配当控除」とはどう言うことかについて書いていきます。

- 配当控除

- 配当控除を確定申告するべき人

結論

配当控除を確定申告した方がお得になる人がいる

以下の全てに該当する方は、何も考えずに配当控除の確定申告すると税金の還付を受けることができます。

- 源泉徴収ありの特定口座に入金された配当金がある

- 課税総所得金額695万円以下

- 厚生年金加入の会社員

上記に該当しない方は、住民税や国民健康保険料、配偶者控除の適用など総合的な判断が必要になりますが、配当控除をすることでお得になる場合があります。

まずは確定申告「総合課税」を選択する

配当所得が源泉徴収されていても(申告不要でも)、「申告分離課税」か「総合課税」を選ぶことにより確定申告が可能です。

そして配当控除を受けるために「総合課税」を選択します。

その結果、還付となります

総合課税を選択し確定申告することにより、配当所得に対して所得税10%と住民税2.8%の配当控除を受けることができます。

要は既に源泉徴収されている所得税15.315%と配当控除後の総合課税の正味税率の差額について還付を受けることができます。

例えば課税総所得が330万円超695万円以下の場合、総合課税の税率は20%となり配当控除率が10%なので正味税率は10%になります。

しかし既に源泉徴収された税率は15.315%ですので5.315%分の税金を払い過ぎています。なので差額分が還付となります。

分かりにくいので例を使って計算します。(復興特別所得税は考慮せず簡略して計算してます)

配当金が年間30万円の場合

源泉徴収される税金

所得税 30万円×15%=4万5千円

総合課税の税率が20%の場合(配当控除が10%なので正味税率は10%)

所得税 30万円×10%=3万円

差額 4万5千円ー3万円=1万5千円

1万5千円が払い過ぎた税金となりますので還付となります。

上記の計算例のように確定申告することで所得税について税金の還付を受けることができます。

払い過ぎた税金は自分で「返して」と言わないと返してもらえないのが現実です。

何も知らなければ損をする世界です。

配当金が少額であれば還付金額も微々たるものですが、少しの手間で無駄なコスト削減が可能ですので、是非「配当控除」を活用できる方はどんどん活用しましょう。

ですが、所得税の還付を見込んで確定申告するにあたり注意点もあります。

注意点については下記で説明してますので、下記の「注意点」にスクロールしてください。

配当控除って何?

そもそも配当控除とは何か?

配当工場?・・・ではありません。変換ミスでよく出てきます。笑

法人税と所得税の二重課税を回避するための制度

配当金は企業が法人税を納めた後の利益から株主に分配されます。そして投資家はその配当金にかかる所得税を納めています。

要は配当金には法人税と所得税が二重に課税されています。

「二重課税は可哀想だね、なので何か控除があった方がいいよね」と言うことで、存在する制度です。

配当控除とはその二重課税の負担を配慮して、配当所得に対して『税額控除』を認める制度です。

つまり、配当控除を活用すれば払い過ぎた税金の還付を受けられると言うことです。

配当控除率は所得税10%と住民税2.8%です

国内株式についての配当控除率は所得税10%と住民税2.8%になります。

外国株式や上場REITの配当については、日本の法人税が課税されていないので、配当控除の対象になっていません。

投資信託は国内株式だけでなく外国株式や債券にも投資できるため、商品によって配当控除の割合が変わってきます。

配当所得の課税方式は3通り

配当所得に対しての課税方式は3通りです。

配当控除を受けるためには「総合課税」を選択して確定申告を行う必要があります。

「総合課税」とは、漢字から分かるように各所得を合計して課税する方法で、所得が多くなればなるほど税率が上がっていきます。

源泉徴収済みの特定口座でも確定申告すれば所得税5%から15%の還付を受けられる

源泉徴収ありの特定口座については、配当金が入金になる前に源泉徴収済みですので本来は申告不要です。因みに源泉徴収税率は所得税15.315%、住民税は5%です。

しかーし申告不要でも・・・総合課税で確定申告を行うと配当控除を受けられます。

確定申告の結果として配当控除により5%から15%の所得税の還付を受けることができます。

少し前までは所得税と住民税の課税方式を別にすることが可能でしたので、所得税について配当控除を受けて住民税は源泉徴収のままにして終わりでした。しかし・・・

現在は配当控除を行うかを正味税率で考える必要があります

なぜなら税制改正により所得税と住民税の課税方式を一致させることになったためです。

配当控除を受けるに当たっては住民税も加味して考える必要がでてきました。

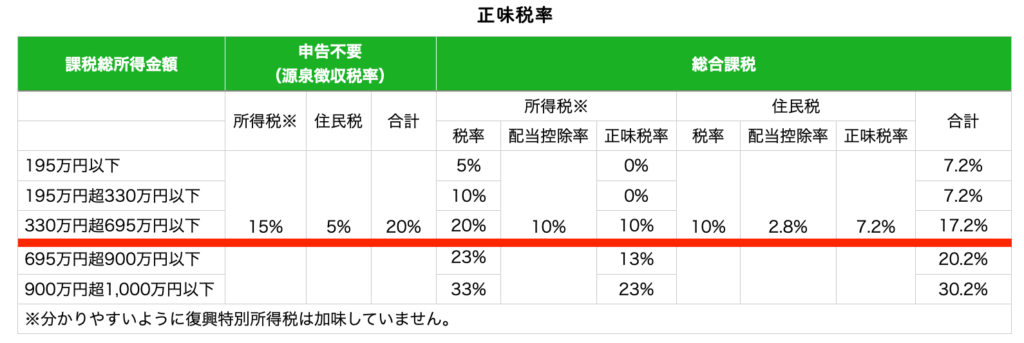

以下の表が住民税を加味した正味税率になります。

復興特別所得税を計算に入れておらず簡略化してますが、加味しても結果は同じです。

「総合課税」にして「申告不要の合計20%」より正味税率が低くなるのは17.2%の赤ラインより上になります。

つまり所得からみた配当控除を確定申告するべきラインは695万円以下となります。

では所得が695万円以下の方はみんな配当控除を申告すればいいのか?

なのに『配当控除』と単語が浸透していない気がするのはなぜか?

それは全員が対象とならないからかもしれません。

注意点

確定申告することで申告不要の配当所得が合計所得金額に加算される

所得からみると配当控除をしたら得になるラインは695万円以下の場合であることが分かりましたが、実は気を付けなければいけない点が存在します。

その答えは配当控除を受けるために、総合課税となる点です。

要は申告不要の配当所得まで合計所得に合算されます。

安心していいのは合計して所得が増えたとしても、もちろん源泉徴収済の税金分は控除されます。

ただ税金以外の他の面に影響が出てきます。

総合的な判断が必要となるので面倒と感じるかも

配当所得を申告不要から総合課税にすることで、税金以外の他に影響が出る部分は合計所得が基になっているものです。

その影響により気を付けるべき人や具体的影響については以下のようになります。

税金以外に影響が出る人は総合的な判断が必要となりますが、そこまで計算できないと声が上がってきそうです。

なので結論としては課税総所得金額695万円以下の厚生年金加入の会社員は必ず確定申告で配当控除を受けた方がお得であり、その他の方は申告不要のままでいいのではないでしょうか。

無駄なコスト(税金)を抑えながら自分の資産を守っていきましょう。

以上 『配当控除』〜配当金にかかるコスト(税金)をコントロールする〜でした。

少しずつでも勉強し続ければいつかその道のプロになる、継続は力なり。

迷ったら楽しいと思う方を選択して生きていきたいです。

let’s study. let’s enjoy.

参考文献

- 阿部行輝(2024) 〈令和7年3月申告用〉金融商品の仕組みと税金 税務研究会出版局

- 株式会社大和総研(2024) 2024年度版投資家のための税金読本 日本法令