投資タイミング、投資スタイル、解決策はどうする?DOする?

『投資』に当たって、選択・決断の機会はたくさん存在し、迷いや悩みは付きものです。

「株式投資それとも不動産投資、それとも金に投資。」

「何を買うのか。」「いつ買うのか。」「何株買うのか。」「いつ売るのか。」

「保有している株が下落した時、買い増しするのか、それとも売るのか。」

「投資することにより、一生懸命貯めた資金を全部失ってしまわないか。」などなど。

迷いは、決断を遅らせたり、鈍らせます。悩みは、次の行動やモチベーションを阻害します。

迷いや悩みは、少なからず、投資に悪影響を与えています。

ではどうする?

- 投資タイミング

- 分散投資

- 投資方針を作成するメリット

私が思うに、投資における迷いや悩みは、悩み、考え過ぎるほうがちょうど良いぐらいだと思います。

納得いくまで考えた上で、決断していれば、あとはなるようになります。

しかし同じ悩みは悩みでも、人生における迷いや悩みは、考え過ぎない方が心身にとって良いです。

とはいえ、次から次に出てくる投資における迷いや悩みに対して、悩み続けるのは大変なこと…

そこで

バーバンッ🎶強いていうなら

1 「事前に投資方針を決めておく」

2 「1を守ること」

迷ったり、悩んだりした場合は、「事前に決めた投資方針」を自問自答し、そのあとは「なるようになる」と身を任せて決めた投資方針を貫くことです。

ブレずに『投資を継続する』ことは、非常に大切です。

市場から退場せずに、ブレずに『投資を継続すること』ができれば、資産を増やせる可能性はグッと高まります。

不測の事態に陥ったとしても、ブレないための「投資方針」があると、迷ったり、悩んだりした場合に自分にとって「大切なこと」は何かと初心を思い出すことできます。

なので「投資方針」の作成をオススメします。

今回のテーマは、株式投資をするにあたっての「投資のタイミング」「分散投資」「投資方針のメリット」についてです。

株式投資のタイミング

株式投資は、株価が安い時に購入できれば、株価の上昇により儲けることができます。

『株価の底のタイミングで購入し、一番高値のタイミングで売却することが可能』であれば何もいう事はないです。

ただこれは、現実ではなく、理想論です。

偶然、底値のタイミングで購入できる事はあっても、その株を一番の高値のタイミングで売却することは不可能です。

逆の場合も然りです。

神様でない限り、誰も今の株価が「底値」「高値」のタイミングであると予測する事はできません。

要するに、底値のタイミングで購入することは、不可能に近く、難しいという事です。

⑴〇〇ショック・不祥事

では、株式投資のタイミングはいつがいいのでしょう。

一番は下げ相場になります。

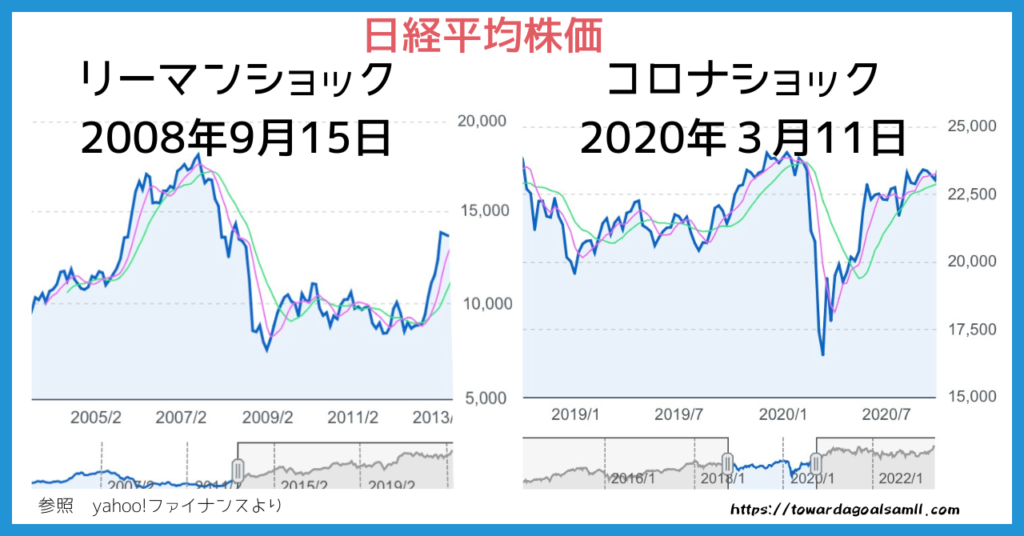

株式市場は、上昇相場と下降相場を繰り返しながら成長してきた歴史があります。

歴史から分かることは、「株式市場では、投機を行う者がたくさんいるということ」と、「株式市場は成長してきたということ」です。

倒産するような企業に投資をしなければ、株価は、いつかは上昇するものだと思っています。

人生の教訓と同じで、株式投資においても歴史から学ぶことができます。

「ITバブル」「リーマンショック」「コロナショック」みたいな全体的な下げ相場は、絶好の投資チャンスです。

下げ相場では、優良企業も市場全体につられて株価を下げます。

株価が毎日下がる局面で、いかにみんなと反対の行動ができるかが勝負の分かれ目になります。

他に株価が下落する状況としては、不祥事が発覚した場合です。

その場合は、事業の根本的な問題から生じたものかどうかを見極める必要があります。

根本的な問題でなければ、不祥事が発覚した時点で株価は下落していますので、投資チャンスとなります。

下げ相場は、投資チャンスとなります。

目ぼしい投資先がなければ、下げ相場に向けて現金ポジションを高めて待つことも大切です。

⑵【重要】今が一番か

下げ相場に次いで絶好の投資タイミングについては、今の株価が企業価値と比較して割安かどうかを判断できれば、

株式投資のタイミングは今という事です。

なぜ今なのかというと、「時間を味方にできる」からです。

つまり、人類最大の発見である「複利の力」を利用する事ができるからです。

そして複利の力を最大化する方法は、「株式売買を頻繁に行わないこと」つまり「ほっておくこと」が重要になります。

1度購入したら、最低でも15年間は、売却しない長期投資です。

短期より長期。

長期より超長期!

投資に絶対はありませんが、短期保有と比較して、15年間長期所有した場合の株価が上昇する確率は、非常に高くなります。

早く購入することにより、株価の上昇以外に、配当や株主優待によるインカムゲインを早くから享受できます。

これも今購入するメリットになります。

最近読んだ本から投資のタイミングについて、確定的な情報が出ていました。

その内容について触れたものがこちら↓です。

⑶チャート分析は投資タイミングに有効か

テクニカル分析とも言うものでしょうか。

私は、投資タイミングを知るための手段として、チャート分析を必要ないと考えています。

チャートを見てこの動きが来たら、「株価が上昇する」「株価が下落する」ということを判断できるなら、株式投資している人は、全員億万長者になっています。

現実、豊かになっているのは、証券会社とチャート分析を商いにする分析ツール会社だけです。

指南を受けた株式投資家は、豊かになっているのか疑問です。

株式投資のスタイル

株式投資のスタイルは、大きく分けて「集中投資」と「分散投資」の2通りです。

⑴集中投資

「集中投資」とは、単一の銘柄や少ない銘柄に絞って投資をすることです。

メリットとしては、集中して投資した銘柄が何百倍若しくは何千倍になった場合に、億万長者の仲間入りができます。

デメリットとしては、投資した銘柄が思うように上昇せず下落した場合、投資資金は含み損の状態で塩漬けになります。

売却しなければ実損なし。含み損の状態です。

考え方にもよりますが、損を承知で売却をすることはできますが、私は損切りをオススメしません。

せっかく貯めた資金を、減少させるのは勿体無いと考えるからです。

むしろ、下落時に買い増しをすること(ナンピン買い)で、1株あたりの取得価額を下げることができます。

一方で、投資資金を他の投資先に回すことができずに塩漬け状態ですので、投資チャンスを逃すという意味で機会損失をしていると考えることもできます。

「損切りをするのか」「買い増しをするのか」「何もせず塩漬けにするのか」については、人それぞれの考え方によると思います。

株価が下落した時にどうするのか事前に決めておくと動きやすいです。

何度もどこでも言いますが、投資の神様である「ウォーレン・バフェット」は集中投資です。

加えて、分散投資に対して否定的です。

企業分析を満足するまで行った上での、集中投資だから成功できるのでしょうね。

分散とは無知に対するリスク回避だ。

だから、勝手知ったる者にとって、分散の手法はほとんど意味がない

バフェットの教訓 逆風の時でもお金を増やす 125の知恵 分散投資をしない理由 No.64

投資する企業について、きっちりと理解がない状態での投資は、リスクがあると考えています。

我がファンドでは、投資金額の半分を3社に投資しています。流石に怖くて1社に絞ることはできませんでした。

投資の神様が「集中投資」をしているものの、初心者向けの投資本では絶対に「分散投資」をすすめています。

⑵分散投資

初心者向けの投資本では分散投資をすすめている理由は、リスク分散をするためです。

集中投資のデメリットについて、説明した通りで、極端な話、全財産を集中投資した企業が倒産すれば、投資した資産は0になります。

それまでに、資金化すると思われますが・・・

そのリスクを避けるために、分散して投資を行います。

分散の方法としては、まずは投資先を分散させます。

ⅰ銘柄や国

1つの企業にだけ投資するのではなく、複数の企業に投資を行います。

分散が目的で複数の企業に投資する場合に、気を付けるべき点は

せっかく分散投資をするつもりなら、上記の3点に気を付けて、最低でも5銘柄以上に分散投資を行いましょう。

また、複数の企業に分散する他に、投資対象の国を分散させることも可能です。

例えば、日本株だけでなく、米国株に投資することにより国を分散することもできます。

現在は、ほとんどのネット証券で米国株投資を行うことが可能です。

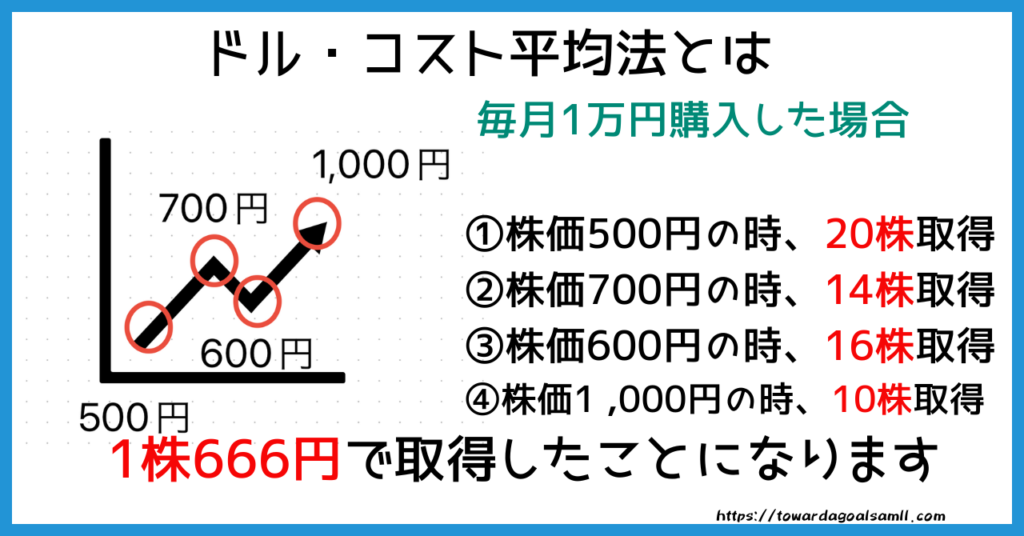

ⅱ時間

時間を分散する方法とは、一回で購入するのでなく、数回に分けて購入することにより行います。

有名な投資方法としては、ドル・コスト平均法があります。

株価に関わらず、一定金額の投資を続ける方法です。

例えば、銭天堂の株を毎月1万円で購入します。

そうすると、株価が1,000円時には10株しか購入出来ませんが、株価が500円の時には20株購入できます。

株価が500円〜1,000円の動きがある中で、株価が1,000円の時に、手持ち資金を多く使用せず、高値掴みせず、結果として1株あたりの取得価額を平均化することができます。

投資タイミングが分からない場合や長期投資をする場合には、おすすめの投資方法になります。

ⅲ財産

投資を行う前に、まずは生活資金の3ヶ月分を貯めましょう。

更に安心するためには、何があっても3年間は生活できるように、生活資金の3年分を貯めましょう。

貯まるまでは、株式投資の勉強をしましょう。

投資は継続が大切です。

生活資金を貯めることができて初めて、余剰資金を投資することにしましょう。

現金は、持っていても全く増えませんので、3ヶ月分若しくは3年分の生活資金以外を全額投資に廻していきましょう。

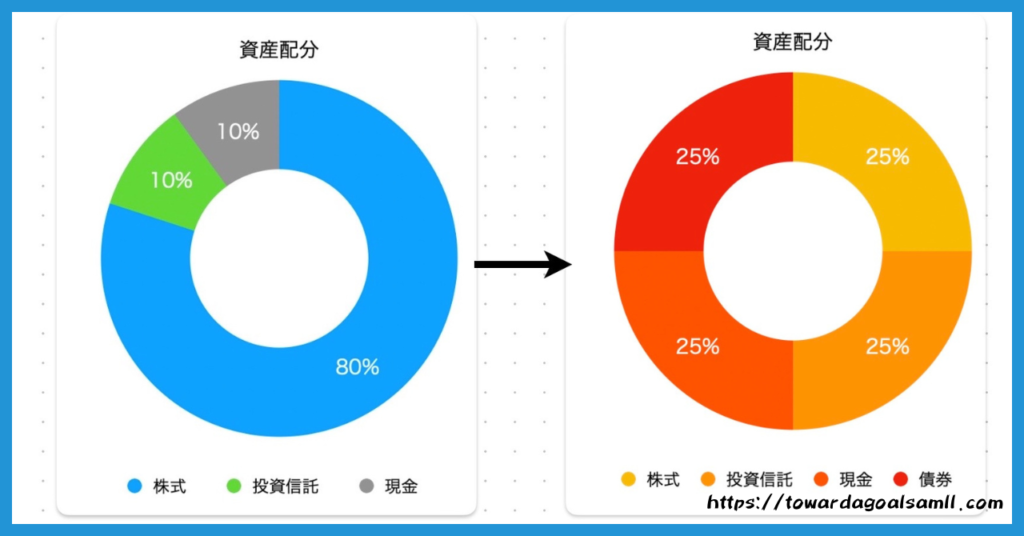

投資対象を株式だけでなく債券、投資信託、不動産、現金等に分散することにより、財産の分散が可能です。

20代、30代はリスクを取っても取り返しがつきますが、退職後の60代、70代はリスクを取れません。

年齢によって、持分比率をリバランスしながら分散を行います。

例えば、リスクを取ることが可能であれば、財産を株式及び投資信託、現金で保有し、リスクを取ることが難しければ、投資信託及び債券、現金の保有比率を増やし、株式の持分比率を減らします。

ⅳ分散投資の極論

分散投資の極論は、インデックスファンドにドル・コスト平均法で投資する。

投資の神様は、遺言でご自身亡き後の運用方法として「インデックスファンドへの投資」を考えています。

受託者に対する私の指示はこの上なくシンプルです。現金の10%を短期国債に、90%をごく低コストのS&P500インデックスファンド(バンガードの商品を提案)に投じるというものです。この方針に沿った信託財産の長期的な成果は、高額でファンドマネジャーに委託している大半の投資家が手にする成果を上回るだろうと、私は信じています。

バフェット 伝説の投資教室 第一部第3章インデックス投資「何もしない投資戦略」

⑶少額投資

初めて投資をする場合、いきなり多額の資金を投資することに躊躇すると思います。

その場合、少額投資及びポイント投資から始めてもいいでしょう。

最低売買単位(単元株数)は、100株となっていますが、証券会社によっては、100株未満(単元未満株)で投資をすることができます。

極端な話、1株から購入できます。

他には、ポイントを利用して投資をすることもできます。

投資方針を作成すること

最後に、投資方針を事前に作成するメリット&作成方法についてです。

投資方針は、投資をする前に、作成することをオススメします。

作成するメリット

作成するメリットは、冒頭でもお伝えしてますが、投資で迷った時の指針になります。

株式市場が平穏な時は、心も平穏ですので何も問題はないのですが、株式市場が暴落した時にどう対応出来るかが重要だと考えています。

暴落した時に、右往左往するのではなく、自分の指針と照らし合わせ、ササっと次の判断をしていきたいところです。

私はリーマンショックの時は、まだ株式投資を始めていませんでしたが、コロナショックの時は投資を始めておりました。

次に下げ相場が来たら投資を行うと意気込んでいたのですが、実際は出来ませんでした。

理由は、大金を投資するに当たって、家族で話し合いが出来てなかったからと、まだ下がるのではないかと「底」を待っていたからです。

すると、あっという間に上昇していったため、下げ相場で投資を出来ませんでした。

事前に投資方針を家族で話し合っておれば、良かったと思った次第です。

作成方法

作成方法は、株式投資を単純化すると「購入」「売却」の二つの行動から成り立っていますので、この二つの行動についてどういった時にその行動をするのかを決めておきます。

要はどういった時に「購入」し、どういった時に「売却」するかです。

例えば「購入」でいうと、余裕資金がない人は100万円貯まった時に投資するとか、既に資金がある人は市場が15%下落した時に手持資金全額を投資をするとかです。

また暴落時にパニック売りをしないように、「売却」についても決めておきます。

「売却」でいうと、資金ニーズが発生した時やポートフォリオを見直す必要がある時に売却するといったようにです。

特に売却については、タイミングによって税金がかかることがあります。余計な支出が増えますし複利の恩恵も受けにくくなりますので注意が必要です。

想いをそのまま方針にし、何よりシンプルが一番良いでしょう。

そして事前に決めた方針を守ることです。

この記事の「投資タイミング」「投資スタイル」が参考になれば嬉しいです。

投資を行う前の準備として作成してみてください。

レッツThink 投資方針!!