【為替の仕組み】を理解すると円安の理由が分かるようになる

今回やっと為替について子供に分かりやすく教える方法が分かりました。

2022年ぐらいから急激に円安が進み、この時なぜこんなに円安が進むのか分かりませんでした。

その理由を知るために、本やyoutubeで理由を探しました。

その時見つかった円安の理由としては、「日米の金利差」や「国力の差」が主なものであったと思います。

ただこの理由では今後どうなるのかも分からなかったため私自身いまいち腑に落ちていませんでした。

そのため『今、株式投資をするのが適当であるのか』どうかも判断できませんでした。

あと子供にも簡単に分かりやすく教えることができませんでした。

最近読んだ本から分かったのは、実は「為替の仕組み」や「円安になった理由」はもっとシンプルなのです。

そして合わせて一般的な「為替の株式への影響」も理解出来ました。

今回は為替について、「仕組み」と「株式市場への影響」について勉強しましたので備忘録として記事にしています。

- 為替の仕組み

- 為替の株式市場への影響

為替の仕組み

為替レートは2国間の通貨量で決まる

為替は「金利差」や「国力」で決まるものではありません。

実はすごくシンプルで2国間の「通貨量」の比で決まります。

例えばドルと円で言うと、ドルと円の交換比率はお金の総量(マネタリーベース)で決まると言うことです。

ドル円について、世の中に出ている円の総量をドルの総量で割り算したものが為替レートの理論値になります。

マネタリーベースとは・・・・

世の中の紙幣や貨幣と各金融機関が日銀にもつ日銀当座預金残高を合わせたものです。

要はお金の全てです。

為替相場の短期予測は不可能

短期的な為替相場は需要と供給に基づいてランダムウォームに動くため、予測することは不可能です。

しかし長期的には通貨量の比に応じて収れんしていきます。

株式相場も短期的に予測することは不可能ですが、超長期的にみると予測可能です。

為替や株式市場に対して短期予測できると話す詐欺師アナリストは絶対に信用してはいけません。

為替レートの理論値

今(2025年3月現在)のマネタリーベースは、日本が平均残高で645兆円で、アメリカが57,752億ドルです。

このマネタリーベース比から計算すると為替レートの理論値は「1ドル112円」になります。

マネタリーベース比を自分で追って調べれば、専門家とされる人の意見など気にせずに、今のレートが理論値と比べてどれくらい乖離しているのかを理解でき、株式投資にも活かすことができます。

今、円安の理由

そして今の円安は為替レートの理論値から大きく離れていますが、短期的なものであって論理的に説明できるものではありません。

この為替レートは、いずれ通貨量に比して収れんしていくことになります。

つまりこれから理論値に近づこうと円高に振れることを考慮すると、米国債投資における米国債の利回りの魅力は少し薄れることを意味します。

こういったことが為替の仕組みを理解することで自分で判断できるようになります。

金融緩和は円安に向かう

金融緩和は市場にお金の供給量を増やすことです。

日銀が金融緩和を行うと、ドルに対して円が相対的に増えることになりますので、つまり円安に動きます。

為替介入だけでなく、金融政策によっても円安に誘導することができます。

通貨安は自国有利

円安は日本有利、通貨安が自国有利であることは世界の常識

2022年頃からの急激な円安について、新聞やマスコミ報道は「日本の国力の低下」や「日米の金利差」が問題であるかのように国民の危機感や不安を煽り続けました。

庶民には分かりませんが、これには何か裏の理由があったのかもしれません。

急激な円安により、このままいくと日本円はどうなるのだろうかと不安に思い、私もこの報道から危機感を感じた一人でした。

しかし円安は日本有利、通貨安は自国有利と言うのが世界の常識であるというマクロ経済を理解していれば何ら不安や危機感を感じる必要はなかったのです。

今回本を読んでみて、FPで身につけた金融リテラシーを自分を守る本物に昇華させなければと感じた瞬間でした。

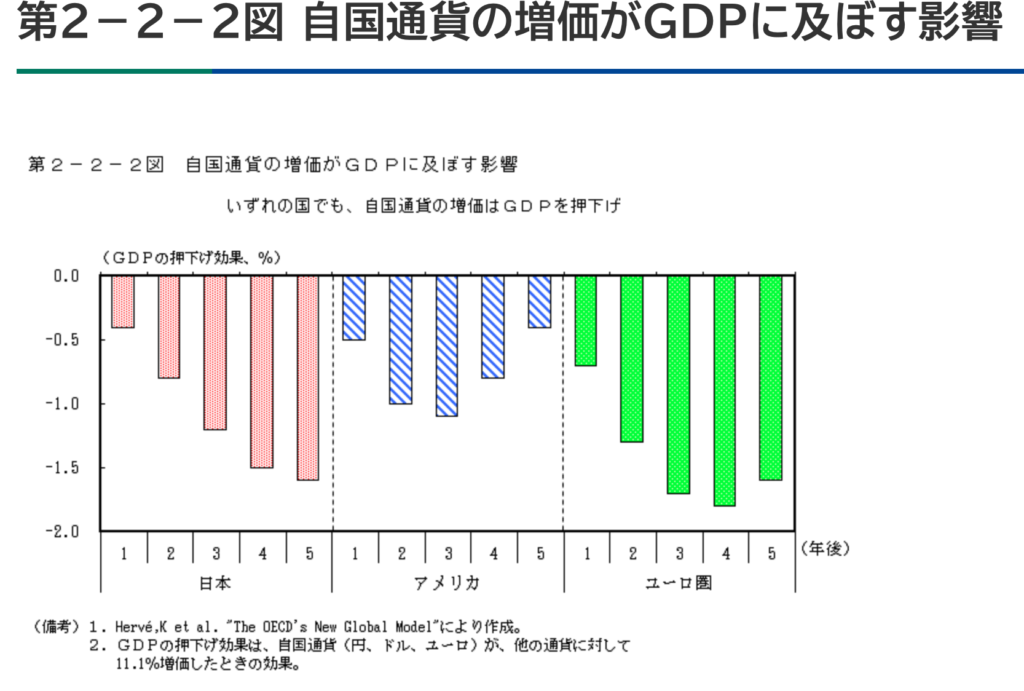

資料からみる為替

下図の資料は少し古い資料ですが、内閣府 経済財政白書(日本経済2010-2011)から一部抜粋しました。

円安の資料があれば良かったのですが、見当たりませんでしたので円高の資料になります。

ただ円安か円高かの違いで反対に動くだけで、話は同じことなので参考になると思います。

↑この資料は日本、アメリカやユーロ圏で自国通貨高になった時にGDPに及ぼす影響を表したものです。

日本だけでなくアメリカやユーロ圏でも自国通貨高になるとGDPの押し下げ効果があります。

一方、円安の場合は輸入品の値上がりデメリットを補えるGDPの押し上げ効果があります。

こういった世界経済の常識をマクロの目で見ることが出来れば、身勝手な報道に惑わされずに株式投資に集中できるものです。

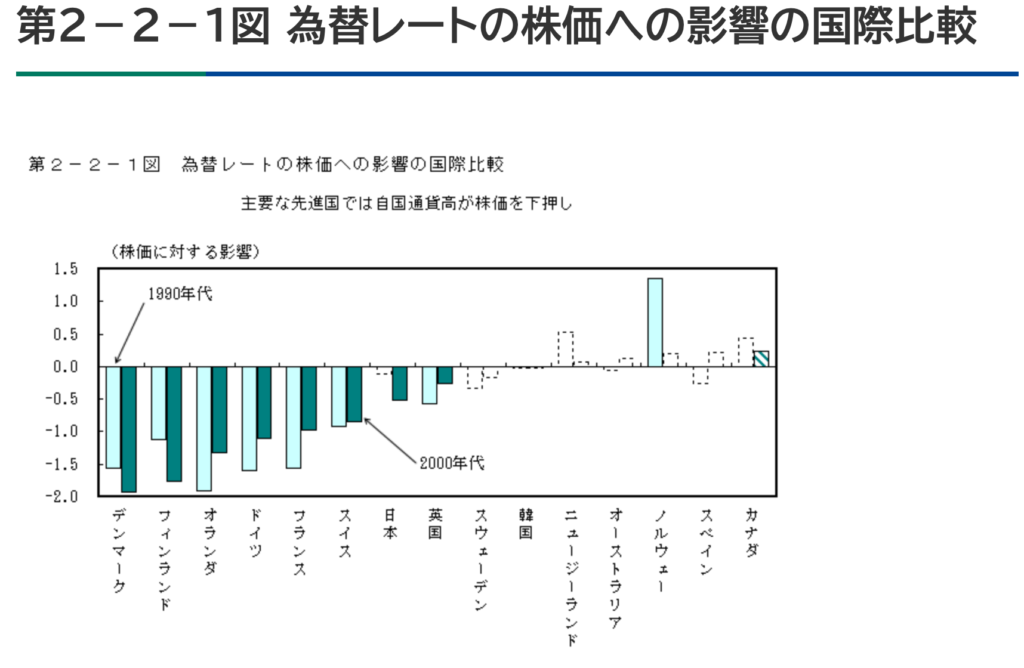

株価への影響

円高はGDPだけでなく株価にも下降圧力

円高のGDPへの押し下げ効果が分かりましたが、株価への影響もあります。

こちらの資料も先題と同じところから抜粋しているため、少しデータが古くなります。

↑こちらの資料は、自国通貨高が株価に与える下押し効果を表しています。

日本だけでなく先進主要国で自国通貨高は株価の下押しの方向に働くことが確認できます。

一方資源輸出国では、効果なしが目立っています。

資源輸出国を除く輸出依存度が高い国ほど株価下押し効果が大きくなっています。

このことは頭の片隅に置いておきましょう。

経済の基本的な大枠を知ることが必要

マクロ経済の知識も必要と感じた

株式投資で成功するには、「グレアムのように安全域」を理解して、「バフェットのように企業分析として財務諸表」が読めるようになればいいと考えていました。

でも新聞やマスコミや自称専門家と呼ばれる経済ジャーナリストの意見に惑わされてしまうと言う意味ではそれだけでは不十分でした。

なので今起きていることを自分なりに理解できるようにするために、経済の大枠としてマクロ経済学のピースも株式投資に必要であると感じました。

そうすることこそが本当の意味で自分のお金を守る金融リテラシーになります。

根拠はありませんが、バフェットが自分自身でマクロ経済学を学んでいないはずがないです。

株式投資家として生きていくために、人生まだまだ学ぶことがあります。

以上 「為替の仕組み 円安の理由」でした。

参考文献

- 明解!金融講義 世界インフレ時代のお金の常識・非常識 (2025) 高橋洋一 ソシム株式会社

- 内閣府HP 経済財政白書